4ème trimestre : Chiffre d’affaires consolidé du 1er juillet 2022 au 30 septembre 2022

| Données non auditées (En milliers €) |

T4 2021/22(1) |

T4 2020/21(2) |

T4 2019/20(2) |

T4 2018/19(2) |

Var 2021/22 vs. 2018/19(2) |

|

Domaines skiables

|

8 184 | 5 269 | 4 662 | 4 389 | +86,5% |

|

Parcs de loisirs

|

204 881 | 161 178 | 118 859 | 170 179 | +20,4% |

|

Holdings et Supports

|

805 | 5 303 | 5 576 | 6 880 | -88,3% |

| Total CA T4 | 213 870 | 171 750 | 129 097 | 181 448 | +17,9% |

- Le chiffre d’affaires 2021/2022 prend en compte l’intégration d’Evolution 2 dans les Domaines skiables ainsi que celle des agences immobilières dans Holdings et Supports

- Retraité du chiffre d’affaires du domaine skiable des 2 Alpes, (2,7 M€ au cours du 4ème trimestre de 2018/2019), sorti du périmètre du Groupe le 1er décembre 2020.

Pour l’ensemble de l’exercice, le chiffre d’affaires consolidé de la Compagnie des Alpes s’élève à 958,5 M€, soit une progression de 17,8% par rapport à l’exercice 2018/19 (retraité de la sortie du domaine des 2 Alpes). A noter que sur cet exercice 2021/2022, la contribution des Parcs de loisirs au chiffre d’affaires annuel du Groupe dépasse celle des Domaines skiables.

Cumul annuel : Chiffre d’affaires consolidé du 1er octobre 2021 au 30 septembre 2022

| Données non auditées (En milliers €) |

2021/22(1) | 2020/21(2) | 2019/20(2) | 2018/19(2) | Var 2021/22 vs. 2018/19(2) |

|

Domaines skiables

|

455 476 | 10 674 | 326 977 | 403 772 | +12,8% |

|

Parcs de loisirs

|

468 492 | 221 723 | 232 064 | 380 713 | +23,1% |

|

Holdings et Supports

|

34 569 | 7 417 | 23 357 | 29 521 | +17,1% |

| Total CA 12 mois | 958 537 | 239 814 | 582 397 | 814 006 | +17,8% |

- Le chiffre d’affaires 2021/2022 prend en compte l’intégration d’Evolution 2 dans les Domaines skiables ainsi que celle des agences immobilières dans Holdings et Supports

- Retraité du chiffre d’affaires du domaine skiable des 2 Alpes, (40,0 M€ au cours de l’exercice 2018/2019), sorti du périmètre du Groupe le 1er décembre 2020.

Le tableau ci-dessus présente le chiffre d’affaires de l’exercice 2021/2022 et celui des trois exercices précédents retraités du domaine skiable des 2 Alpes. La comparaison par rapport à l’exercice 2020/2021 n’est pas pertinente, celui-ci ayant été très largement amputé par la fermeture des sites intervenue fin octobre 2020. La comparaison par rapport à l’ensemble de l’exercice 2019/2020 n’est pas non plus pertinente, la totalité des sites ayant fermé mi-mars 2020. Dans le tableau ci-dessus et dans les commentaires ci-dessous, le Groupe établit donc une comparaison par rapport à l’exercice 2018/2019, dernier exercice de référence complet pré-crise sanitaire.

Domaines skiables

Toutes les données dans ce paragraphe relatives à l’exercice 2018/19, sont retraitées de la sortie du domaine skiable des 2 Alpes.

Dans les Domaines skiables, le chiffre d’affaires du 4ème trimestre ne représente qu’environ 1,8% de l’activité annuelle. Pour l’exercice 2021/22 il est de 8,2 M€, contre 4,4 M€ pour la même période de l’exercice 2018/19. Il intègre pour cette période l’activité d’Evolution 2, qui n’était pas dans le groupe en 2018/19. La bonne dynamique des activités outdoor (mountain karts, tyroliennes) cet été a compensé la fermeture précoce du glacier de Tignes.

Sur l’ensemble de l’exercice, le chiffre d’affaires des Domaines skiables a atteint 455,5 M€ ce qui représente une hausse de 12,8% par rapport à l’exercice 2018/19. Le chiffre d’affaires des Remontées Mécaniques s’élève quant à lui à 432,3 M€ (soit 95% du chiffre d’affaires total de cette BU). Il progresse de 10,0% par rapport à 2018/19.

L’activité a été particulièrement dynamique pendant toute la saison de ski, l’attractivité des domaines ayant été encore renforcée par les investissements que le Groupe a maintenus depuis le début de la crise sanitaire. Affecté en début de saison par l’absence de la clientèle britannique (jusqu’en janvier 2022) en raison de la crise sanitaire, le nombre de journées-skieur n’a ensuite cessé de s’améliorer pour finir en retrait de seulement 3,5% sur l’ensemble de l’année par rapport à l’exercice 2018/19. Il s’est élevé à 12,305 millions sur l’ensemble de l’exercice 2021/22 contre 12,757 millions en 2018/19.

L’augmentation du chiffre d’affaires des Remontées Mécaniques a donc été portée par la progression du revenu par journée-skieur, en hausse de plus de 13% par rapport à l’exercice 2018/19 grâce aux actions commerciales déployées par le Groupe, à un mix clientèle moins intermédié (notamment lié à l’absence de la clientèle britannique en décembre et janvier) et au cumul des indexations tarifaires annuelles depuis 2018/19.

Parcs de loisirs : plus de 10 millions de visiteurs accueillis au cours de l’exercice

L’activité des Parcs de loisirs a continué à particulièrement bien performer au cours de l’été, dans la continuité du dynamisme observé depuis le début de l’exercice. Le chiffre d’affaires atteint ainsi 204,9 M€ au 4ème trimestre de l’exercice 2021/22, ce qui représente une progression de 20,4% par rapport à la même période de l’exercice de référence 2018/19 et une progression de 27,1% par rapport au 4ème trimestre de l’an dernier.

Sur l’ensemble de l’exercice 2021/22, le chiffre d’affaires des Parcs de loisirs atteint 468,5 M€. Il est en progression de 23,1% par rapport à l’exercice 2018/19, reflétant à la fois une hausse de 6% de la fréquentation, qui dépasse les 10 millions de visiteurs, et une progression d’environ 17% de la dépense moyenne par visiteur.

L’activité a été soutenue par une stratégie commerciale très dynamique. L’optimisation des tunnels de vente, notamment via une progression de la part du digital, la rationalisation de la gestion des promotions et le maintien d’une présence médiatique soutenue tout au long de l’exercice se sont traduits par un meilleur taux de transformation et une augmentation du panier moyen. Les ventes in-park ont, quant à elles, progressé sur tous les segments (restauration, boutiques, hôtels), fruit d’initiatives commerciales et/ou d’ouvertures de nouveaux points de vente.

L’activité a été particulièrement dynamique dans les sites ayant bénéficié des plus importants investissements d’attractivité au cours des dernières années, notamment le Parc Astérix, Walibi Rhône-Alpes et Walibi Belgium. Malgré la crise sanitaire, l’enrichissement de l’offre a concerné l’ensemble des sites et été salué à la fois par les visiteurs et par la profession.

Le travail permanent autour de la Très Grande Satisfaction (TGS) des visiteurs continue de porter ses fruits. Les notes de satisfaction ont globalement dépassé leur niveau de 2019 et, à titre d’exemple, celles sur le rapport Qualité / Prix progressent dans tous les sites alors même que la fréquentation et la dépense par visiteur ont augmenté.

De plus, lors du grand rassemblement annuel européen des parcs d’attraction, Iaapa Expo Europe, le Futuroscope a été triplement primé. Sa nouvelle attraction « Chasseurs de Tornades » a été élue meilleure attraction à sensation et reçu le prix de l’innovation. Son nouvel hôtel thématisé, « Station Cosmos » a reçu le prix de la meilleure initiative éco-responsable. La nouvelle attraction « Biberburg » de Familypark en Autriche a aussi été récompensée, obtenant le prix de la meilleure attraction. Enfin, le Parc Astérix a obtenu le prix du meilleur roller coaster, catégorie « budget limité », pour son attraction « Tonnerre 2 Zeus ».

Holdings et Supports

Au cours de l’exercice 2021/22, le chiffre d’affaires des Holdings et Supports a progressé de 17,1% par rapport à l’exercice de référence 2018/19 et s’établit à 34,6 M€. L’activité des agences immobilières en montagne a été intégrée à cette BU depuis le début de cet exercice.

Tout au long de l’exercice, le niveau d’activité de Travelfactory a été très satisfaisant, que ce soit auprès de la clientèle française mais aussi dans les autres marchés clés pour le Groupe que sont le Royaume-Uni, les Pays-Bas ou la Belgique. La liaison ferroviaire entre Londres et Moûtiers / Bourg-Saint-Maurice inaugurée cette année sera reconduite sur l’exercice 2022/23.

La comparaison du chiffre d’affaires sur le 4ème trimestre est pénalisée par le fait que Travelfactory a réorienté ses priorités stratégiques sur l’exercice 2021/22 en se désengageant de son activité de camping qui était réalisée essentiellement l’été, pour se focaliser sur les activités Montagne. La suppression de cette activité représente une diminution de chiffre d’affaires de 5,7M€ par rapport à 2018/2019

Perspectives : atterrissage de l’exercice 2021/22

Compte tenu du chiffre d’affaires réalisé au cours de l’exercice 2021/22, l’Excédent Brut Opérationnel (EBO) devrait atteindre un niveau supérieur à celui de l’exercice de référence 2018/2019. Le Groupe indique que l’impact de la hausse des coûts de l’énergie sera relativement faible sur ses résultats annuels 2021/22, en ligne avec l’impact constaté sur ses comptes semestriels.

Le Groupe avait indiqué envisager une enveloppe annuelle d’investissements nets de l’ordre de 160 M€ pour l’ensemble de l’exercice 2021/22 tout en se réservant la possibilité de saisir des opportunités additionnelles d’investissements ciblés, notamment si ceux-ci pouvaient avoir un effet bénéfique sur l’EBO dès 2023. Le Groupe est aujourd’hui en mesure de préciser que cette enveloppe devrait finalement se situer à un niveau proche de 175 M€.

Le Groupe confirme en outre que son levier financier devrait atteindre un niveau très inférieur à 3,0x.

Premiers éléments concernant l’exercice 2022/23

- Domaines skiables

- Parcs de loisirs

Continuant à optimiser l’exploitation de ses sites en allongeant ses périodes d’ouverture, le Groupe capitalisera cette année encore sur le succès de l’ouverture du Parc Astérix au grand public à l’occasion de Noël. Pour la première fois, les sites de Walibi Rhône-Alpes et de Walibi Belgium seront ouverts à cette période avec une offre thématisée spécialement mise en place pour l’occasion.

- Acquisition de MMV

- Evolution des coûts liés à l’électricité

Le coût, pour l’année civile 2023, sera significativement plus élevé que celui constaté pour 2022. Néanmoins, son impact économique devrait être, en partie, amorti par la combinaison (i) d’une politique volontariste et supplémentaire de sobriété énergétique (sans impact sur le niveau de service offert aux skieurs), (ii) des ajustements supplémentaires des tarifs d’accès à nos sites, (iii) de mesures gouvernementales en ce compris une redistribution du produit de la taxation exceptionnelle des producteurs d’électricité. A ce jour, l’exposition résiduelle, potentiellement significative, ne serait pas de nature à remettre en cause la trajectoire du Groupe, notamment eu égard à ses investissements, à l’objectif d’un free cash-flow opérationnel positif et, bien sûr, à la croissance de ses activités.

[1] ARENH: Accès Régulé à l’Electricité Nucléaire Historique

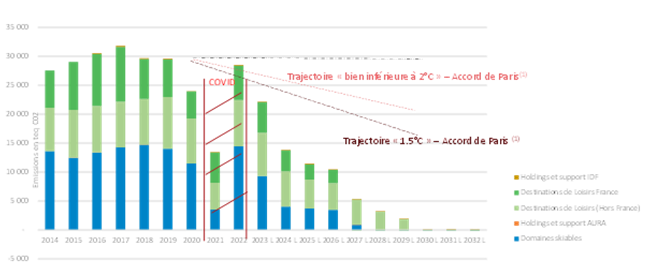

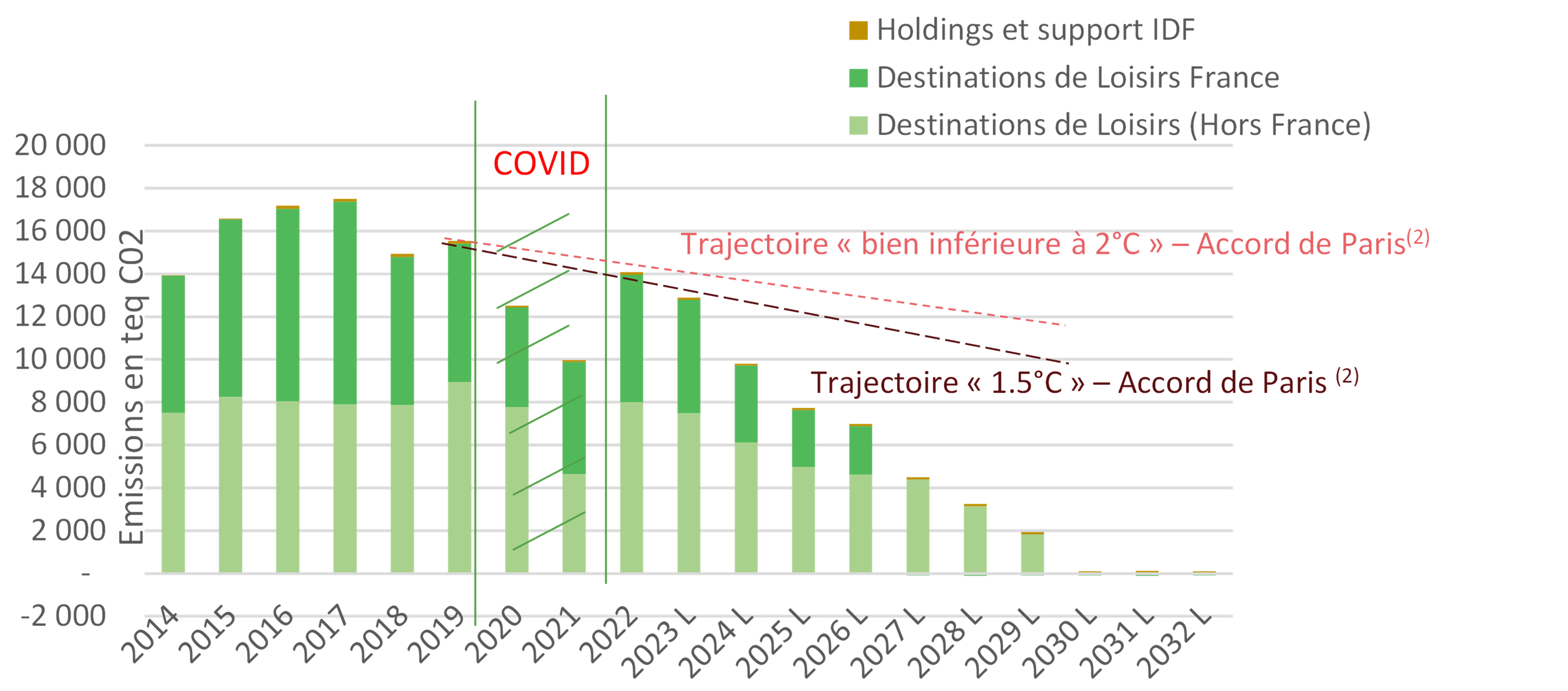

Trajectoire Net Zéro Carbone Approuvée

Le Groupe avait communiqué lors de l’augmentation de capital de juin 2021 sur l’atteinte du Zéro Net Carbone (scope 1 et 2) pour chacun de ses sites et au plus tard en 2030.

Le Groupe a depuis largement progressé dans l’élaboration des actions concrètes lui permettant l’atteinte de cet objectif. Elles seront communiquées en détail lors d’une Présentation spécifique ESG qui sera organisée d’ici la fin de l’année 2022. D’ores et déjà, le Groupe peut annoncer les éléments suivants :

- Le Groupe est convaincu qu’il est possible de réconcilier la Logique Economique (croissance de la création de valeur) et Logique Environnementale (décroissance et neutralisation de notre empreinte carbone).

- Le Plan Moyen Terme du Groupe, soumis à son Conseil d’Administration, intègre désormais deux dimensions : une dimension en euros ET une dimension en teqCO2 (ramené à l’unité), sur ses scopes 1 et 2.

- L’atteinte de l’objectif « Net Zéro Carbone » (scope 1 et 2) se fera, à hauteur d’au minimum 80%, par la réduction des émissions des sites et d’au maximum 20%, par la séquestration locale des émissions résiduelles. L’objectif intermédiaire des 50% de réduction, par rapport à l’exercice de référence 2018/19, est prévu dès 2025.

- L’objectif « Net Zéro Carbone » (scope 1 et 2) est décliné au niveau de tous les sites ; MMV, y sera intégré dès l’exercice 2022/23 ;

- Le Groupe s'engage à ce que les résultats intermédiaires vers l'atteinte de cet objectif soient rendus publics annuellement, à comparer à la trajectoire issue des courbes rendues publiques ce jour.

- Les émissions de GES annuelles seront vérifiées par un des Commissaires aux Comptes statutaires (Mazars).

- La Compagnie des Alpes est aujourd’hui en mesure de confirmer qu’elle n’aura plus recours aux énergies fossiles pour le damage des pistes dès la saison Hiver 2022/23.

- Le Groupe doit désormais formaliser ses nombreuses réalisations et engagements futurs en termes de biodiversité, de gestion de l’eau et des déchets. Le Groupe contribuera également au scope 3 via des initiatives propres (ex. rétablissement du service ferroviaire Londres/Bourg Saint Maurice via le Travelski Express, soit l’équivalent de 180 vols évités). D’autres engagements et initiatives seront rendus publics prochainement.

Emissions de GES du Groupe (chiffres lissés (2) - scope 1 et 2) Données historiques et projections

(1) Les trajectoires « absolute contraction approach » SBTi 1.5° et Well Below (WB) 2°C sont compatibles avec les objectifs des Accords de Paris. Réduction de 4,2% min. par an pour un alignement « 1.5°C », de 2.5% min. par an pour un alignement avec l’objectif « bien inférieur à 2°C ».

(2) Données par exercice fiscal (année de référence 2019 = exercice 2018/19)

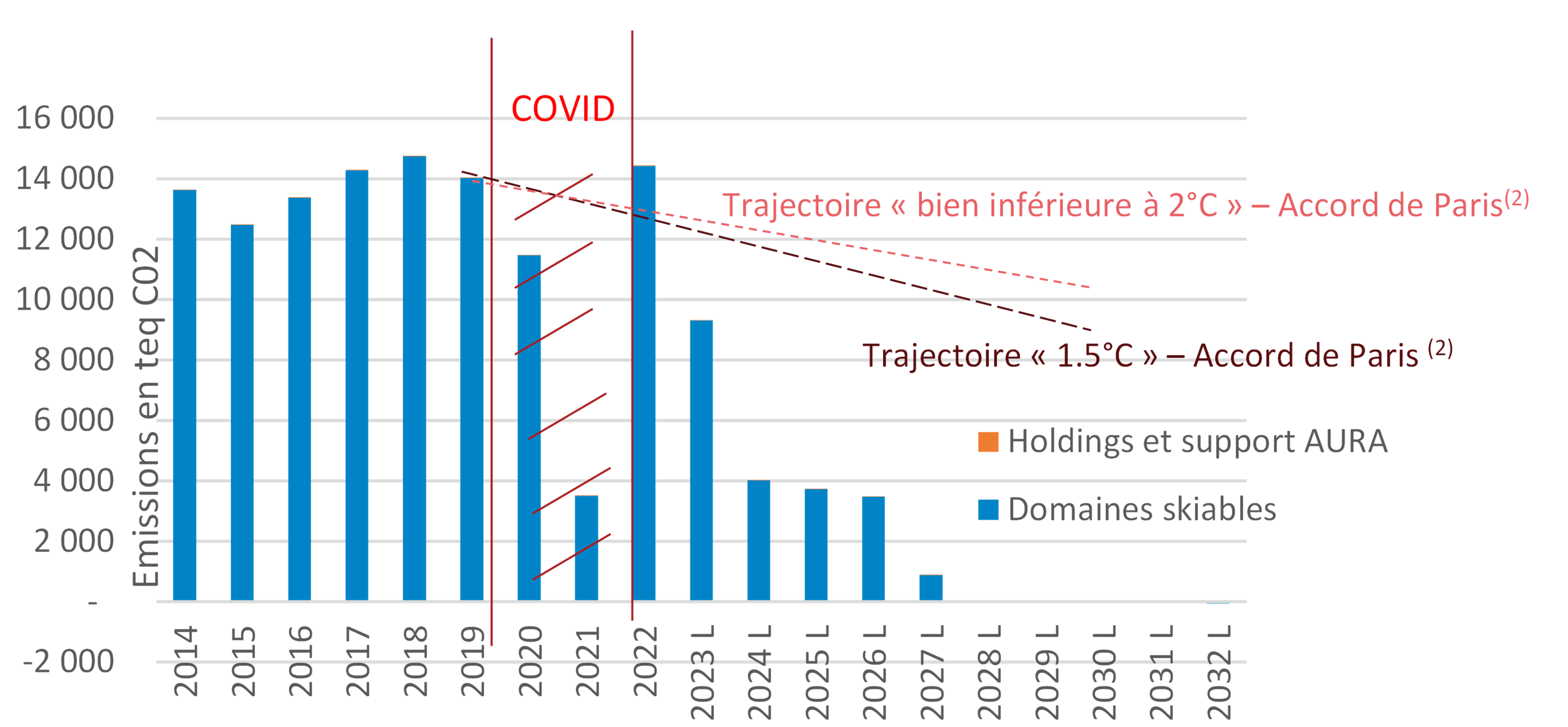

Domaines skiables (réduction + séquestration locale)

(2) Les trajectoires « absolute contraction approach » SBTi 1.5° et Well Below (WB) 2°C sont compatibles avec les objectifs des Accords de Paris. Réduction de 4,2% min. par an pour un alignement « 1.5°C », de 2.5% min. par an pour un alignement avec l’objectif « bien inférieur à 2°C ».

Rapportées aux Journées skieurs prévues au PMT, les émissions décroissent rapidement d’un facteur X4 d’ici 2026

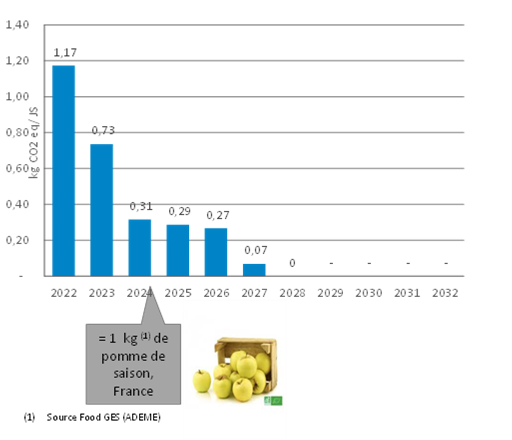

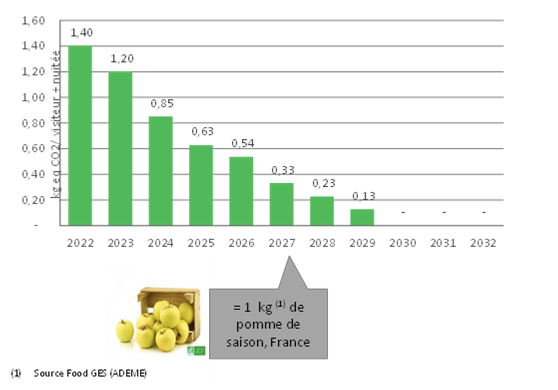

Destinations de Loisirs, (réduction + séquestration locale)

(2) Les trajectoires « absolute contraction approach » SBTi 1.5° et Well Below (WB) 2°C sont compatibles avec les objectifs des Accords de Paris. Réduction de 4,2% min. par an pour un alignement « 1.5°C », de 2.5% min. par an pour un alignement avec l’objectif « bien inférieur à 2°C ».

Rapportées aux visiteurs et nuitées prévues au PMT, les émissions décroissent rapidement d’un facteur x3 d’ici 2026

Ce communiqué contient des éléments à caractère prospectif concernant les perspectives et les stratégies de croissance de la Compagnie des Alpes et de ses filiales (le “Groupe”). Ces éléments comportent des indications relatives aux intentions du Groupe, ses stratégies, ses perspectives de croissance et des tendances concernant ses résultats opérationnels, sa situation financière et sa position de trésorerie. Bien que ces indications soient fondées sur des données, hypothèses et estimations que le Groupe considère comme raisonnables, ils sont soumis à de nombreux facteurs de risque et incertitudes si bien que les résultats effectifs peuvent différer de ceux anticipés ou induits par ces indications du fait d’une multitude de facteurs, notamment ceux décrits dans les documents enregistrés auprès de l’Autorité des marchés financiers (AMF) disponibles sur le site Internet de la Compagnie des Alpes (www.compagniedesalpes.com). Les informations à caractère prospectif contenues dans ce communiqué reflètent les indications données par le Groupe à la date du présent document. Sauf obligation légale, le Groupe décline expressément tout engagement à mettre à jour ces éléments à caractère prévisionnel à la lumière d’informations nouvelles ou de développements futurs.

Prochains rendez-vous 2022/2023 :

- Résultats annuels 2021/2022 : Mardi 6 décembre 2022, avant bourse

- Chiffre d’affaires du 1er trimestre 2022/2023 : Mardi 24 janvier 2023, après bourse

- Assemblée Générale : Jeudi 9 mars 2023, matin

- Chiffre d’affaires du 2ème trimestre 2022/2023 : Mardi 25 avril 2023, après bourse

Annexes

CA consolidé du Groupe du 1er octobre 2021 au 30 septembre 2022| Données non auditées (En milliers €) |

2021/22(1) | 2020/21(2) | 2019/20(2) | 2018/19(2) | Var 21/22(1) vs 18/19(2) |

| Premier trimestre | |||||

|

Domaines skiables

|

62 591 | 1 293 | 54 868 | 49 820 | +25,6% |

|

Parcs de loisirs

|

99 393 | 24 670 | 80 459 | 69 309 | +43,4% |

|

Holdings et Supports

|

4 754 | 423 | 3 050 | 2 902 | +63,8% |

| Total CA T1 | 166 738 | 26 386 | 138 377 | 122 031 | +36,6% |

| Deuxième trimestre | |||||

|

Domaines skiables

|

329 464 | 655 | 265 434 | 302 395 | +9,0% |

|

Parcs de loisirs

|

21 034 | 2 921 | 22 707 | 23 821 | -11,7% |

|

Holdings et Supports

|

23 971 | 1 042 | 14 102 | 17 499 | +37,0% |

| Total CA T2 | 374 469 | 4 618 | 302 243 | 343 715 | +8,9% |

| Troisième trimestre | |||||

|

Domaines skiables

|

55 237 | 3 457 | 2 013 | 47 168 | +17,1% |

|

Parcs de loisirs

|

143 184 | 32 954 | 10 038 | 117 404 | +22,0% |

|

Holdings et Supports

|

5 038 | 649 | 629 | 2 240 | +124,9% |

| Total CA T3 | 203 459 | 37 060 | 12 680 | 166 812 | +22,0% |

| Quatrième trimestre | |||||

|

Domaines skiables

|

8 184 | 5 269 | 4 662 | 4 389 | +86.5% |

|

Parcs de loisirs

|

204 881 | 161 178 | 118 859 | 170 179 | +20,4% |

|

Holdings et Supports

|

805 | 5 303 | 5 576 | 6 880 | -88,3% |

| Total CA T4 | 213 870 | 171 750 | 129 097 | 181 448 | +17,9% |

| Cumul annuel | |||||

|

Domaines skiables

|

455 476 | 10 674 | 326 977 | 403 772 | +12,8% |

|

Parcs de loisirs

|

468 492 | 221 723 | 232 064 | 380 713 | +23,1% |

|

Holdings et Supports

|

34 569 | 7 417 | 23 357 | 29 521 | +17,1% |

| Total 12 mois | 958 537 | 239 814 | 582 397 | 814 006 | +17,8% |

- Le chiffre d’affaires 2021/2022 prend en compte l’intégration d’Evolution 2 dans les Domaines skiables ainsi que celle des agences immobilières dans Holdings et Supports

- Retraité du chiffre d’affaires du domaine skiable des 2 Alpes, (40,0 M€ au cours de l’exercice 2018/2019), sorti du périmètre du Groupe le 1er décembre 2020.

Le tableau ci-dessus présente le chiffre d’affaires des 12 mois de l’exercice 2021/2022 et celui des 12 mois des trois exercices précédents retraités du domaine skiable des 2 Alpes. La comparaison n’est pas pertinente par rapport à 2020/2021, qui avaient été très largement amputé par la fermeture des sites, intervenue fin octobre 2020. La comparaison par rapport à l’exercice 2019/2020 n’est pas non plus pertinente, l’ensemble des sites ayant fermé mi-mars 2020. Dans le tableau ci-dessus et dans les commentaires ci-dessous, le Groupe établit donc une comparaison par rapport aux à l’exercice 2018/2019, dernier exercice de référence complet pré-crise sanitaire.